Bitcoin (BTC) cần phải theo dõi các ngân hàng trung ương Trung Quốc và Nhật Bản cũng như Hoa Kỳ khi BTC/USD trận kháng cự “rất lớn”.

Đó là ý kiến của công ty kinh doanh QCP Capital, trong bài nghiên cứu thị trường crypto mới nhất của mình, “The Crypto Circular”, cảnh báo rằng Bitcoin phải đối mặt với rủi ro vượt xa Cục Dự trữ Liên bang.

Bitcoin “proxy thanh khoản toàn cầu trực tiếp nhất”

Sau khi sống sót sau trận lụt dữ liệu kinh tế vĩ mô mới nhất từ Mỹ, Bitcoin vẫn đang đánh dấu ngay dưới $25,000 khi đà tăng hết đà.

Đối với QCP Capital, bây giờ có lý do để tin rằng các yếu tố rủi ro cho hiệu suất giá sẽ đến không chỉ từ Fed mà còn từ Trung Quốc và Nhật Bản.

Những người tham gia thị trường bây giờ phải đối mặt với các vấn đề như Chỉ số giá tiêu dùng của Trung Quốc (CPI) cũng như tương đương của Mỹ, cùng với những thay đổi chính sách của ngân hàng trung ương Nhật Bản.

“Trong khi ban giám khảo là giá trị của BTC như một phòng hộ lạm phát, nó không thể phủ nhận rằng nó là proxy thanh khoản toàn cầu trực tiếp nhất, vì nó không bị ràng buộc với bất kỳ ngân hàng trung ương hoặc quốc gia nào”, nghiên cứu cho rằng.

Bitcoin nhạy cảm với tính thanh khoản toàn cầu, và khi các ngân hàng trung ương tiêm nó, điều này đánh dấu một động lực cho sự tăng trưởng trong và của chính nó. Lập luận đó đã được phổ biến, với những người khác cũng chú ý đến cách “nghiện thanh khoản” Bitcoin sẽ điều hướng những thay đổi trong thanh khoản ngân hàng trung ương trong năm nay.

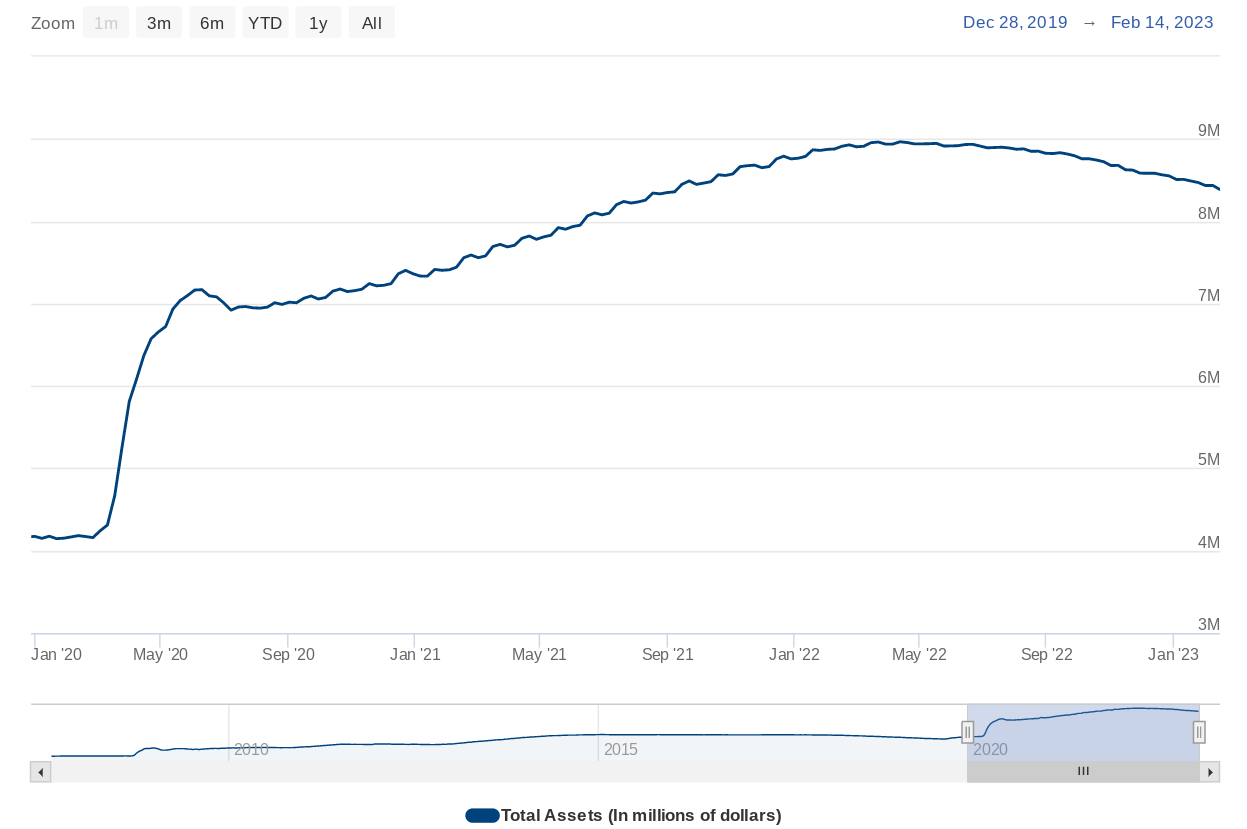

“Và trong khi chúng tôi tập trung vào thanh khoản USD – từ số dư QT và Dự trữ của Fed, chúng tôi đã bỏ lỡ sự tiêm thanh khoản lớn của Ngân hàng Nhật Bản (BOJ) và Ngân hàng Nhân dân Trung Quốc (PBOC) trong 3 tháng qua,” QCP tiếp tục.

“Trái với sự đồng thuận, các ngân hàng trung ương đã tăng thêm 1 nghìn tỷ USD tính thanh khoản kể từ khi thị trường đáy vào tháng 10 năm 2022, trong đó PBOC và BOJ là những người đóng góp lớn nhất.”

QCP đề cập đến sự phân đôi giữa chính sách của Mỹ và Trung Quốc và Nhật Bản — thắt chặt định lượng (QT) so với nới lỏng định lượng (QE). Bất kể những gì Fed làm, thanh khoản thêm ở một nơi là tất cả nhưng đảm bảo sẽ chảy vào các tài sản rủi ro như tiền điện tử.

“Do đó, việc tiêm thanh khoản lớn như vậy chắc chắn sẽ tìm được hướng đến tiền điện tử, mặc dù những gì dường như là những nỗ lực tốt nhất của chính quyền Mỹ để ngăn chặn điều đó”, nó nói.

So với việc tiêm thanh khoản 1 nghìn tỷ USD, Fed đã giảm bảng cân đối xuống mức thấp nhất kể từ tháng 9 năm 2021.

“Điều này có nghĩa là ngoài dữ liệu của Mỹ và hướng dẫn của Fed hiện nay, mà cuối cùng vẫn giữ mức beta cao nhất cho các động thái thị trường, chúng tôi cũng phải ý thức về việc tiêm thanh khoản BOJ và PBOC”, QCP viết.

“Bất kỳ sự đảo ngược thanh khoản từ 2 nguồn này sẽ loại bỏ sự hỗ trợ cơ bản mà BTC đã thấy trong tháng vừa qua.”

Nghiên cứu nhắc lại cảnh báo “đôi đầu”

Tuy nhiên, trong tương lai, người hâm mộ thanh khoản phải đối mặt với sự kháng cự ghê gớm khi nói đến Bitcoin, với các đơn đặt hàng cho thấy người bán đang chờ đợi hàng loạt gần $30,000.

Related: Giá Bitcoin có thể giữ $24K khi tương quan cổ phiếu chạm thấp nhất kể từ năm 2021?

25.000 đô la đã gây ra đủ vấn đề, QCP cảnh báo, thừa nhận rằng sự từ chối ở mức đó có nghĩa là kháng cự từ giữa năm 2022 vẫn còn kiểm soát.

Theo Cointelegraph báo cáo, vấn đề đó cũng đang được theo dõi bởi nhà giao dịch và nhà phân tích nổi tiếng, Rekt Capital.

#BTC đang kéo trở lại

để kiểm tra lại Cần giữ khu vực hợp lưu dưới đây để kiểm tra lại thành công $BTC #Crypto #Bitcoin https://t.co/ISYqnU5bkY pic.twitter.com/vx2ev3flda

— Rekt Capital (@rektcapital) Tháng hai 22, 2023

“BTC – A potential double top is forming against the August 2022 correction high, and May 2022 reaction is low at 25,300. Above that we have the huge 28,800-30,000 resistance which is the Head and Shoulders neckline,” the research confirms.

BTC/USD traded at around $23,700 at the time of writing, near one-week lows, according to data from Cointelegraph Markets Pro and TradingView.

The views, thoughts and opinions expressed here are the authors’ alone and do not necessarily reflect or represent the views and opinions of Cointelegraph.