The price of Bitcoin fell by 11.5% from Aug. 16 to Aug. 18, resulting in $900 million worth of long positions being liquidated and causing the price to hit a two-month low. Before the drop, many traders expected a breakout in volatility that would push the price upward, but that was obviously not the case. With the substantial liquidations, it’s important to address whether professional traders gained from the price crash.

Bitcoin vừa chứng kiến một trong những đợt thanh lý hàng ngày lớn nhất theo khối lượng trong lịch sử.

Bắt đầu từ 4:30 chiều ngày hôm qua, #Bitcoin đã giảm 7.5% trong 20 PHÚT, xóa bỏ 42 tỷ đô la vốn hóa thị trường.

Có một niềm tin chung giữa các nhà giao dịch tiền điện tử rằng cá voi và nhà tạo lập thị trường có lợi thế trong việc dự đoán sự thay đổi giá đáng kể và điều này cho phép họ chiếm thế thượng phong so với các nhà giao dịch bán lẻ. Khái niệm này có một số sự thật, khi phần mềm giao dịch định lượng tiên tiến và các máy chủ được định vị chiến lược đi vào hoạt động. Tuy nhiên, điều này không làm cho các nhà giao dịch chuyên nghiệp miễn nhiễm với những tổn thất tài chính đáng kể khi thị trường rung chuyển

For larger-sized and professional traders, a majority of their positions may be fully hedged. Comparing these positions with previous trading days allows for estimations on whether recent movements anticipated a widespread correction in the cryptocurrency market.

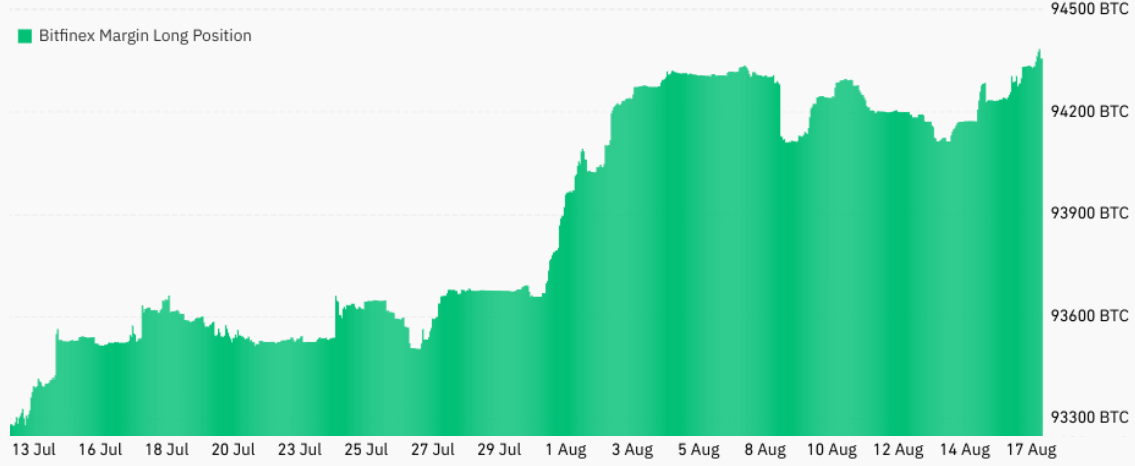

Các lệnh mua ký quỹ tại Bitfinex và OKX tương đối cao

Giao dịch ký quỹ cho phép các nhà đầu tư mở rộng vị thế của họ bằng cách vay stablecoin và sử dụng tiền để mua thêm tiền điện tử. Ngược lại, các nhà giao dịch vay Bitcoin (BTC) sử dụng các đồng tiền này làm tài sản thế chấp cho các vị thế bán, cho thấy đặt cược vào sự sụt giảm giá

Bitfinex margin traders are known for swiftly establishing position contracts of 10,000 BTC or greater, underscoring the involvement of whales and substantial arbitrage desks.

Như được mô tả trong biểu đồ dưới đây, vị thế mua ký quỹ Bitfinex vào ngày 15 tháng 8 đứng ở mức 94.240 BTC, gần mức cao nhất trong bốn tháng. Điều này cho thấy rằng các nhà giao dịch chuyên nghiệp đã hoàn toàn mất cảnh giác trước sự sụp đổ giá đột ngột của BTC

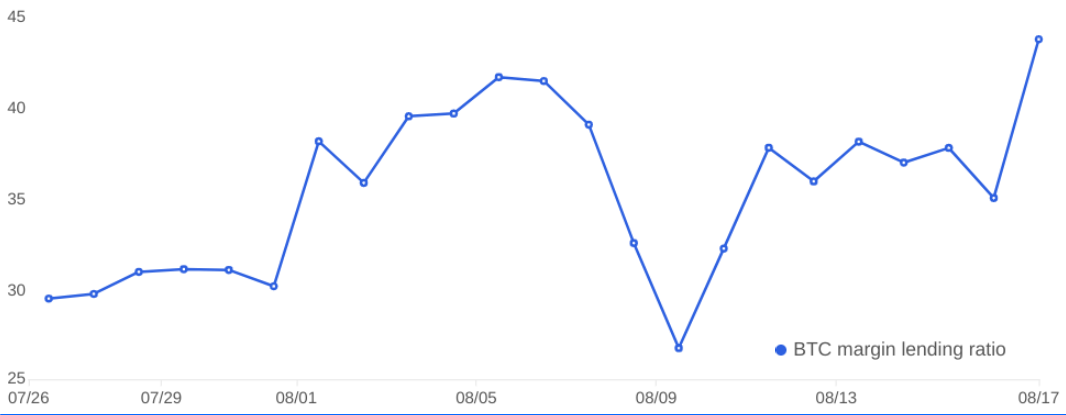

Không giống như hợp đồng tương lai, trạng thái cân bằng giữa lệnh mua ký quỹ và bán khống vốn không được cân bằng. Tỷ lệ cho vay ký quỹ cao biểu thị thị trường tăng giá, trong khi tỷ lệ thấp cho thấy tâm lý giảm giá

Biểu đồ trên cho thấy tỷ lệ cho vay ký quỹ OKX BTC, đã tăng gấp 35 lần so với các vị thế mua vào ngày 16 tháng 8. Quan trọng hơn, mức này phù hợp với mức trung bình bảy ngày trước đó. Điều này ngụ ý rằng ngay cả khi các yếu tố bên ngoài làm sai lệch số liệu trước đó, có thể suy ra rằng cá voi và các nhà tạo lập thị trường vẫn duy trì vị thế của họ trên thị trường ký quỹ trước khi giá Bitcoin sụp đổ vào ngày 16 tháng 8 và 17 tháng 8. Thông tin này ủng hộ lập luận rằng các nhà giao dịch chuyên nghiệp đã không chuẩn bị cho bất kỳ hình thức chuyển động giá tiêu cực

Futures long-to-short data proves traders were unprepared

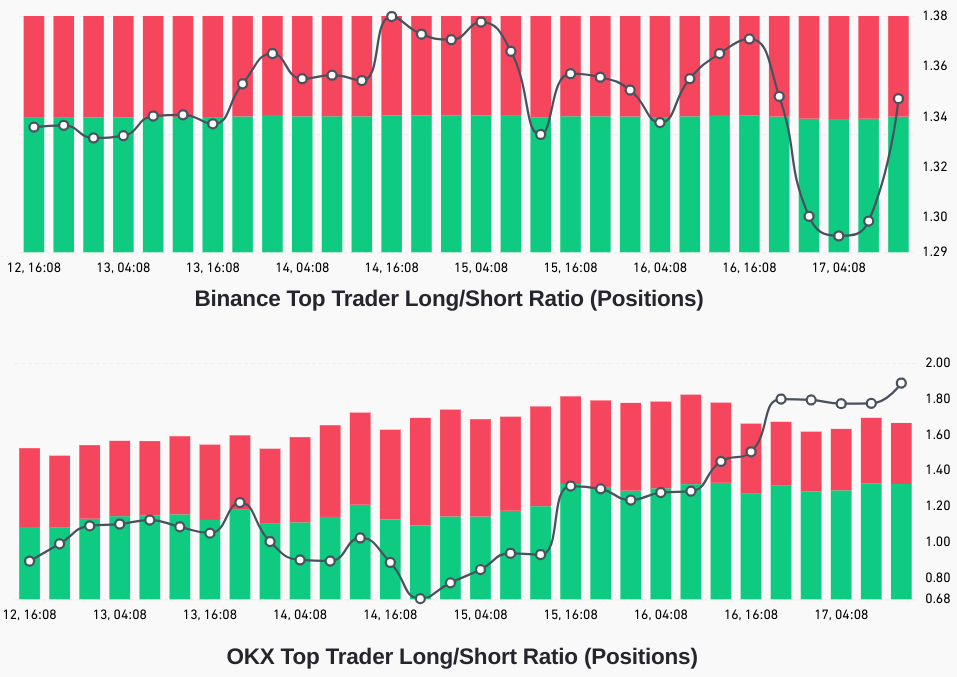

Tỷ lệ dài và ngắn ròng của các nhà giao dịch hàng đầu loại trừ các yếu tố bên ngoài có thể ảnh hưởng độc quyền đến thị trường ký quỹ. Bằng cách củng cố các vị thế trên các hợp đồng tương lai vĩnh viễn và hàng quý, có thể có được cái nhìn sâu sắc rõ ràng hơn về việc liệu các nhà giao dịch chuyên nghiệp đang nghiêng về lập trường tăng

Thỉnh thoảng có sự chênh lệch về phương pháp giữa các sàn giao dịch khác nhau, khiến người xem theo dõi các thay đổi thay vì cố định vào các giá trị tuyệt đối.

Glass

Trước khi công bố biên bản của Ủy ban Thị trường Mở Liên bang của Cục Dự trữ Liên bang vào ngày 16 tháng 8, các nhà giao dịch BTC nổi tiếng trên Binance đã thể hiện tỷ lệ dài và ngắn là 1,37, phù hợp với mức cao nhất được quan sát trong bốn ngày trước đó. Một mô hình tương tự xuất hiện trên OKX, nơi chỉ báo dài hạn cho các nhà giao dịch hàng đầu của Bitcoin đạt 1,45 phút trước khi đợt điều chỉnh giá BTC bắt đầu

Liên quan: Tại sao Bitcoin giảm? Các nhà phân tích chỉ ra 5 lý do tiềm năng

Irrespective of whether those whales and market makers augmented or diminished their positions post the initiation of the crash, data stemming from BTC futures further substantiates the lack of readiness in terms of reducing exposure prior to Aug. 16, be it in futures or margin markets. Consequently, a reasonable assumption can be made that professional traders were taken by surprise and did not profit from the price crash.

Bài viết này dành cho mục đích thông tin chung và không nhằm mục đích và không nên được coi là tư vấn pháp lý hoặc đầu tư. Các quan điểm, suy nghĩ và ý kiến được trình bày ở đây là của riêng tác giả và không nhất thiết phải phản ánh hoặc đại diện cho quan điểm và ý kiến của Cointe