The rejection that followed Bitcoin’s (BTC) rally to $26,500 may appear to be a victory for bears, but $24,750 on March 14 was the highest daily close in nine months. Furthermore, Bitcoin has gained 26.5% since March 10, when the California Department of Financial Protection and Innovation shut down Silicon Valley Bank (SVB).

The recent price increase could be attributed to various factors, including the extraordinary $25 billion funding by the Federal Reserve and the United States Treasury on March 12, which reduced banks’ systemic risks. Nonetheless, Bitcoin bulls are well positioned to profit up to $440 million when weekly options expire on March 17.

How Silicon Valley Bank triggered a stablecoin bank run

Trước khi sụp đổ, tổng tài sản của SVB đã vượt qua 200 tỷ USD, đặt nó vào top 20 tổ chức tài chính tại Hoa Kỳ. Tuy nhiên, tác động trực tiếp nhất đến thị trường tiền điện tử là khoản tiền gửi 3,3 tỷ USD từ dự trữ stablecoin USD Coin (USDC) của Circle. Các khoản cứu chuộc ròng của USDC tổng cộng là 3 tỷ USD trong khoảng thời gian 13-15 tháng 3, khi stablecoin giao dịch dưới mức chẵn lẻ.

Signature Bank (SI), closed down on March 12 by the New York Department of Financial Services, added to the negative pressure on crypto markets. Silvergate was more important to the crypto industry because it provided services to many crypto-related businesses, including Coinbase, Celsius and Paxos.

This movement may explain why the $1.2 billion Bitcoin weekly options expiry on March 18 will almost certainly benefit bulls. However, a drop in commodity prices, particularly for oil, could have an impact on cryptocurrencies.

Dầu thô ở mức thấp nhất kể từ tháng 12 năm 2021

Giá dầu giảm 10% trong khoảng thời gian từ ngày 9-15 tháng 3, đạt mức thấp nhất trong hơn một năm, trong bối cảnh lo ngại rằng cuộc khủng hoảng niềm tin ngân hàng có thể gây suy thoái và giảm nhu cầu dầu mỏ.

Theo dữ liệu của chính phủ công bố vào ngày 16 tháng 3, kho dự trữ dầu thô của Mỹ tăng 1,6 triệu thùng vào tuần trước, thêm vào thị trường giảm. Mức tăng cao hơn so với dự báo đồng thuận về việc tăng lên 1.2 triệu thùng.

Nếu nỗi sợ lây lan sang các thị trường khác, Bitcoin có thể phải vật lộn để duy trì mức giá cần thiết để thu lời 360 triệu USD trở lên vào ngày 17 tháng 3 hết hạn.

Bears đặt cược nhiều hơn, nhưng phần lớn sẽ vô giá trị

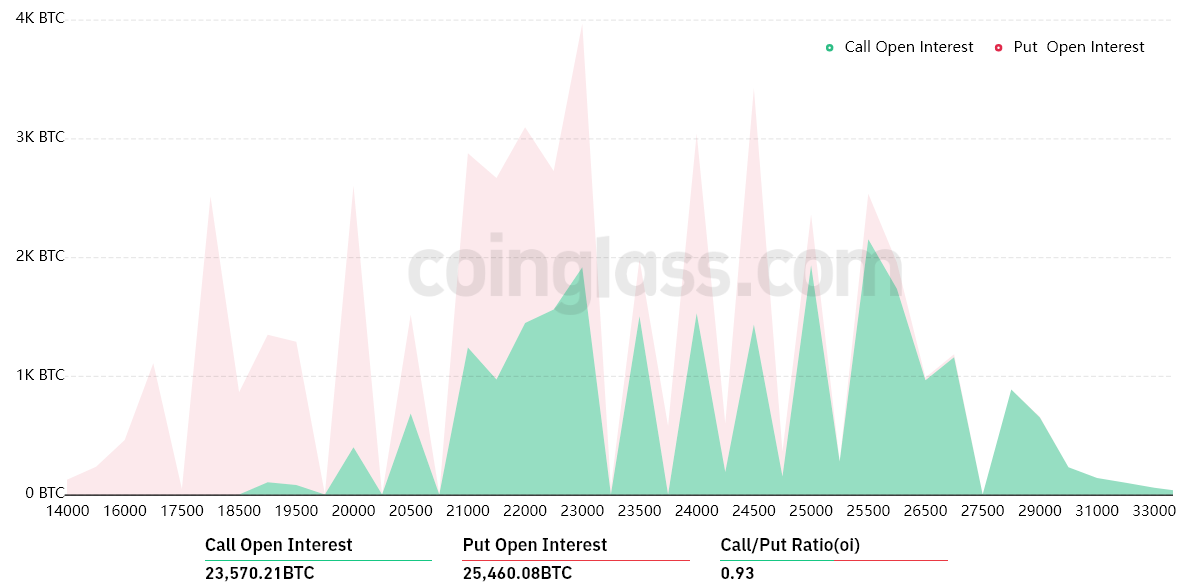

Lãi suất mở cửa cho các quyền chọn ngày 17 tháng 3 hết hạn là 1,2 tỷ USD, nhưng con số thực tế sẽ thấp hơn vì những người bán đã tập trung đặt cược vào giao dịch Bitcoin dưới $23,500.

Sự khác biệt về lãi suất mở giữa các tùy chọn gọi (mua) $590 triệu và các tùy chọn mua (bán) 640 triệu USD được phản ánh trong tỷ lệ gọi đến đặt 0,93. Tuy nhiên, kết quả dự kiến có thể sẽ thấp hơn nhiều, vì những người bán đã không được bảo vệ khi giá Bitcoin tăng lên trên $23,000 vào ngày 13 tháng 3.

Ví dụ, nếu giá Bitcoin vẫn gần $24.500 vào lúc 8:00 sáng UTC ngày 17 tháng 3, sẽ chỉ có 32 triệu USD trong các lựa chọn đặt (bán) có sẵn. Sự phân biệt này phát sinh bởi vì quyền bán Bitcoin ở mức $23,000 hoặc $24,000 trở thành vô hiệu nếu BTC giao dịch trên mức đó khi hết hạn.

Liên quan: Hiệp hội Blockchain tìm kiếm thông tin từ Fed, FDIC và OC về các công ty tiền điện tử ‘de-banking ‘

Các kết quả có khả năng nhất có lợi cho bulls bởi một biên độ rộng

Below are the four most likely scenarios based on current price action. The number of options contracts available on March 17 for call (buy) and put (sell) instruments varies depending on the expiry price. The imbalance favoring each side constitutes the theoretical profit:

- Between $23,000 and $24,000: 9,900 calls vs. 5,800 puts. The net result favors the call (buy) instruments by $100 million.

- Between $24,000 and $24,500: 11,400 calls vs. 3,700 puts. The net result favors the call instruments by $185 million.

- Between $24,500 and $25,500: 15,100 calls vs. 700 puts. Bulls increase their advantage to $360 million.

- Between $25,500 and $26,000: 17,500 calls vs. 300 puts. Bulls’ advantage increases to $440 million.

Ước tính thô này chỉ xem xét các tùy chọn gọi trong các cược tăng và đặt các quyền chọn trong các giao dịch trung lập sang giảm. Tuy nhiên, sự đơn giản hóa quá mức này không bao gồm các chiến lược đầu tư phức tạp hơn.

Ví dụ, một nhà giao dịch có thể đã bán một quyền chọn mua, có hiệu quả tiếp xúc tiêu cực với Bitcoin trên một mức giá cụ thể, nhưng không có cách nào dễ dàng để ước tính hiệu ứng này.

To significantly reduce their losses, Bitcoin bears must push the price below $24,000 on March 17. However, bears have less margin to apply negative pressure given the $240 million liquidation in leveraged short contracts using futures between March 12-15.

The views, thoughts and opinions expressed here are the authors’ alone and do not necessarily reflect or represent the views and opinions of Cointelegraph.